Dezentrale Finanzen (DeFi) verändern den Zugang zu Finanzdienstleistungen. Im Gegensatz zu traditionellen Banken basieren DeFi-Protokolle auf Blockchain-Netzwerken und ermöglichen es Nutzern, Kryptowährungen ohne Zwischenhändler zu verleihen, zu leihen, zu handeln und zu staken.

Während viele den Gesamtwert der gebundenen Vermögenswerte (Total Value Locked, TVL) als Maßstab für den Erfolg eines Protokolls betrachten, liefern aktive Nutzer ein genaueres Bild von tatsächlichem Engagement und Akzeptanz. Sie zeigen, welche Plattformen täglich genutzt werden, nicht nur, wo Geld verwahrt wird.

In diesem Artikel analysieren wir die leistungsstärksten DeFi-Protokolle nach aktiven Nutzern und beleuchten ihre Funktionen, Akzeptanztrends und ihr Wachstumspotenzial bis 2026.

Wichtigste Erkenntnisse:

- Aave, Lido und EigenLayer gehören zu den führenden DeFi-Protokollen nach aktiven Nutzern.

- Multi-Chain-Zugang und niedrige Gebühren fördern die Akzeptanz.

- Liquides Staking und Yield-Tokenisierung maximieren die Kapitaleffizienz.

- Kreditvergabe, -aufnahme und DEX-Handel bleiben Kernaktivitäten im DeFi-Bereich.

- Community-Governance stärkt Transparenz und langfristiges Wachstum.

- Die Überwachung von TVL, Nutzeraktivität und Token-Kennzahlen trägt zur Optimierung der Teilnahme bei.

Warum aktive Nutzer in DeFi wichtig sind

Aktive Nutzer, oft gemessen an der Anzahl der Wallets, die täglich mit einem Protokoll interagieren, geben Aufschluss über die Stabilität und Benutzerfreundlichkeit einer Plattform. Während der TVL (Total Value Liability) das investierte Kapital widerspiegelt, deuten viele aktive Nutzer auf echtes Engagement, Vertrauen und Liquidität innerhalb eines Protokolls hin.

Eine Plattform mit Tausenden von täglichen Nutzern bietet mit höherer Wahrscheinlichkeit hohe Liquidität, geringere Slippage und schnellere Transaktionen, was allen Nutzern – vom Gelegenheitshändler bis zum professionellen Investor – zugutekommt.

Aktive Nutzer ziehen zudem Entwickler und Liquiditätsanbieter an, wodurch ein Netzwerkeffekt entsteht, der die Plattform stärkt.

Die leistungsstärksten DeFi-Protokolle – Eine umfassende Analyse

Wir analysieren die führenden DeFi-Protokolle mit den aktivsten Nutzern. Erfahren Sie mehr über ihre Funktionen, Wachstumsstrategien und Engagement-Kennzahlen und finden Sie die Plattformen, die das Ökosystem der dezentralen Finanzen im Jahr 2026 anführen werden.

1. Aave

Aave ist ein Multi-Chain-Kreditprotokoll auf Ethereum, Polygon und Avalanche, das es Nutzern ermöglicht, Kryptowährungen gegen Zinsen anzubieten oder gegen Sicherheiten Kredite aufzunehmen. Die Smart Contracts sind transparent und geprüft und gewährleisten so sichere Kreditvergabe.

Mit über 10.000 täglich aktiven Wallets ist Aave weiterhin eine beliebte Plattform für Einsteiger und institutionelle Anleger, die Rendite oder flexible Kreditmöglichkeiten suchen.

Hauptmerkmale:

- Multi-Chain-Unterstützung für Ethereum, Polygon und Avalanche

- Genehmigungsfreie Kreditvergabe und -aufnahme rund um die Uhr

- Native GHO-Stablecoin-Prägung

- Governance und Staking über den AAVE-Token

2. Lido

Lido ist ein Liquid-Staking-Protokoll für ETH, Solana und Moonbeam, das stETH oder Derivat-Token ausgibt und gleichzeitig die Gelder der Nutzer liquide hält. Gestakte Token können weiterhin im DeFi-Bereich für Kreditvergabe, Handel oder Yield Farming verwendet werden.

Lido automatisiert Zinseszins-Belohnungen und vereinfacht das Staking, wodurch täglich Tausende aktive Wallets gewonnen werden..

Hauptmerkmale:

- Sofortige Liquidität durch gestakte Token-Derivate

- Automatisch steigende Belohnungen für passives Einkommen

- Governance durch LDO-Token-Abstimmung

- Multi-Chain-Staking-Unterstützung

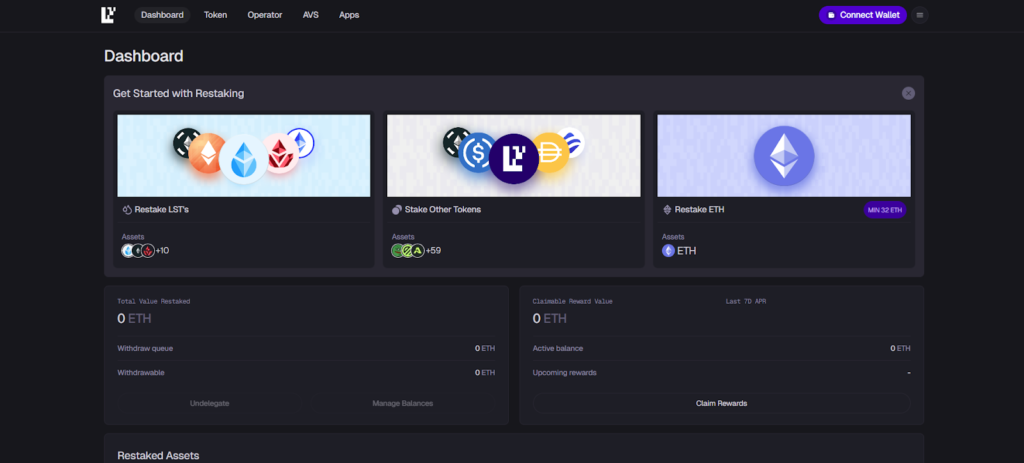

3. EigenLayer

EigenLayer ermöglicht es Nutzern, ETH erneut zu staken („Restaking“), um ihre Rendite zu maximieren und zusätzliche Belohnungen ohne zusätzliches Kapital zu erhalten. Es stärkt Ethereum-basierte Protokolle durch mehr Sicherheit und zusätzliche Staking-Anreize.

Die steigende Anzahl aktiver Wallets deutet auf eine zunehmende Akzeptanz von Restaking als bevorzugte Renditestrategie hin.

Hauptmerkmale:

- Restaking auf Ethereum für höhere Rendite

- Flexible Teilnahmeoptionen

- Kompatibel mit sicherheitsabhängigen Protokollen

- Zusätzliche Belohnungen zusätzlich zu bestehenden Staking-Asset

4. Pendle

Pendle tokenisiert Renditen mit On-Chain Yield Units (YUs) und ermöglicht Nutzern so den Handel mit zukünftigen Zinsen auf ETH, BTC oder Stablecoins. Dies ermöglicht Hedging, Festzinsstrategien und den Zugang zu mehreren Renditeebenen.

Die Cross-Chain-Integration mit Ethereum, Arbitrum und der BNB Smart Chain erweitert die Zugänglichkeit, während die Unterstützung realer Vermögenswerte die Brücke zwischen traditionellem Finanzwesen und DeFi schlägt.

Hauptmerkmale:

- Zinstokenisierung für den Handel mit zukünftigen Renditen

- Cross-Chain-Kompatibilität für einen breiteren Nutzerkreis

- Hedging und Festzinsstrategien

- Integration realer Vermögenswerte (RWA)

- Unterstützung für institutionelle und private Nutzer

5. Morpho

Morpho kombiniert Peer-to-Peer-Kredite mit Tresor-ähnlichen Einlagen für höhere Kapitaleffizienz. Kreditnehmer profitieren von besseren Konditionen, und Kreditgeber erzielen optimierte Renditen. Integrationen mit Lido, Maker, Frax und Coinbase verbessern Liquidität und Akzeptanz. Die hohe Anzahl täglich aktiver Wallets spiegelt ein starkes Engagement und großes Vertrauen in der Community wider.

Hauptmerkmale:

- Optimierung von P2P-Krediten

- Tresor-ähnliche Einlagen für höhere Kapitaleffizienz

- Integration mit führenden DeFi-Plattformen

- Teilhabe an Governance-Prozessen für Token-Inhaber

6. Uniswap / Raydium / Jupiter

Diese führenden DEXs bieten schnelle Token-Swaps, Liquiditätsaggregation und aktive Marktteilnahme. Sie implementieren AMM- oder Hybridmodelle, um Slippage zu reduzieren und die Ausführung zu optimieren.

Die Multi-Chain-Bereitstellung gewährleistet den Zugriff über Ethereum-, Solana- und L2-Netzwerke, während Governance-Token und Anreizprogramme die Nutzerbindung fördern.

Hauptmerkmale:

- Sofortige Token-Swaps und Liquiditätsbereitstellung

- Aggregierte Liquidität für bessere Preise

- Multi-Chain-Bereitstellung und Cross-Chain-Unterstützung

- Anreizbasierte Teilnahme durch Governance-Token

- AMM- und Hybridmodelle für geringen Slippage

7. SparkLend / Sky

SparkLend ermöglicht die Kreditvergabe mit Stablecoins und die Integration realer Vermögenswerte und bietet Nutzern eine stabile Rendite bei gleichzeitig hoher Liquidität. Sky unterstützt Multi-Chain-Einzahlungen und erweitert so den Zugang für Nutzer weltweit.

Mobiloptimierte Oberflächen und häufige Interaktionen im Alltag schaffen Vertrauen und Benutzerfreundlichkeit.

Hauptmerkmale:

- Stablecoin-Kreditvergabe mit wettbewerbsfähigem Jahreszins

- Integration realer Vermögenswerte

- Multi-Chain-Unterstützung für Einzahlungen

- Mobilfreundliche Benutzeroberfläche

8. JustLend DAO / Venus Protocol

JustLend auf Tron und Venus auf der BNB Chain konzentrieren sich auf kettenübergreifende Kreditvergabe, überbesicherte Kredite und die Beteiligung an Governance-Prozessen.

Beide Plattformen bieten schnelle Transaktionen, niedrige Gebühren und ein stetiges Wachstum des verwalteten Vermögens (TVL), was die hohe Akzeptanz durch aktive Nutzer widerspiegelt.

Hauptmerkmale:

- Überbesicherte Kreditvergabe für mehr Sicherheit

- Ausgabe von Stablecoins für DeFi-Aktivitäten

- Niedrige Transaktionsgebühren für mehr Effizienz

- Kompatibilität mit kettenübergreifenden Protokollen

9. Maple Finance

Maple Finance ist auf institutionelle Kreditvergabe mit unterbesicherten Krediten spezialisiert und bietet eine vollständig in der Blockchain integrierte Bonitätsprüfung.

Aktive Nutzer profitieren von wettbewerbsfähigen Renditen, Transparenz und Compliance-orientierten Protokollen. Die tägliche Nutzung spiegelt die wachsende Akzeptanz bei Privat- und Unternehmenskunden wider.

Hauptmerkmale:

- Institutionelle Kreditvergabe mit unterbesicherten Krediten

- Vollständig in der Blockchain integrierte Bonitätsprüfung

- Attraktive Renditemöglichkeiten

- Governance und Community-Aufsicht

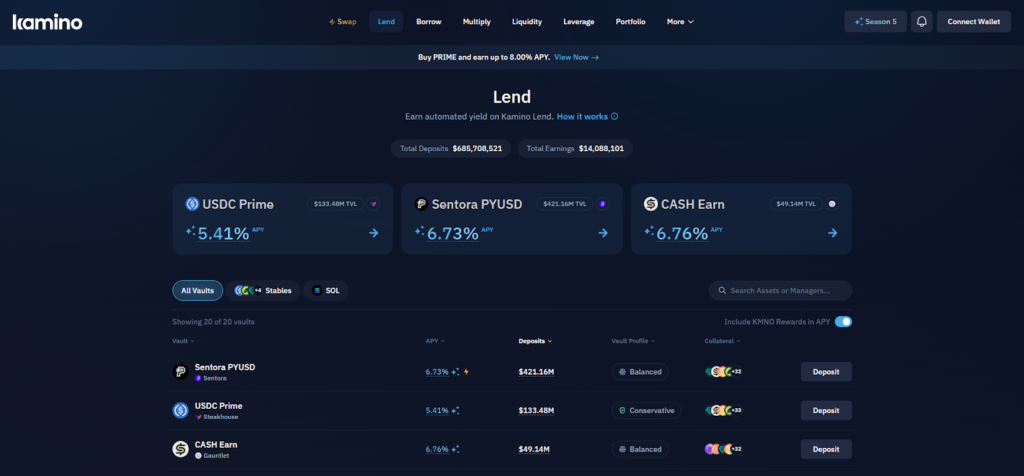

10. Kamino Finance / Liquid Staking Protocols

Kamino Finance konzentriert sich auf Liquid Staking auf Solana und bietet Derivate, den Elevation Mode sowie durch Liquiditätsanbieter besicherte Hebelstrategien an. Nutzer behalten ihre Liquidität beim Staking von SOL.

Niedrige Gebühren, schnelle Ausführung und fortschrittliche Analysen sprechen sowohl Einsteiger als auch fortgeschrittene Nutzer an.

Hauptmerkmale:

- Liquid Staking mit tokenisierten Derivaten

- Elevation Mode für höhere Beleihungswerte

- Durch Liquiditätsanbieter besicherte Hebelschleifen

- Schnelle Transaktionsausführung auf Solana

Wie man die besten DeFi-Protokolle analysiert und auswählt

Nutzer können die aktivsten und zuverlässigsten DeFi-Plattformen auswählen, um ihre Beteiligung und Rendite zu maximieren, indem sie folgende Schritte befolgen:

- Verfolgen Sie die Anzahl der eindeutigen aktiven Wallets (UAW) zusammen mit dem TVL und dem Transaktionsvolumen.

- Achten Sie auf Multi-Chain-Unterstützung, um Liquidität und Zugänglichkeit zu gewährleisten.

- Prüfen Sie den Nutzen des Tokens: Governance, Staking oder Sicherheitenfunktionen fördern die Nutzerbindung.

- Überprüfen Sie Sicherheitsaudits und Bug-Bounty-Programme, um Risiken zu minimieren.

- Vergleichen Sie Renditechancen und Kapitaleffizienz bei Kreditaufnahme und -vergabe.

- Prüfen Sie die Community-Governance, um den Einfluss der Nutzer auf Protokollentscheidungen sicherzustellen.

Kennzahlen zur Bewertung von DeFi-Protokollen durch Nutzer

Um die besten DeFi-Protokolle auszuwählen, benötigen Sie neben dem TVL aussagekräftige Kennzahlen:

- Aktive Wallets (UAW): Anzahl der täglich aktiven Wallets.

- Gesperrtes Kapital (TVL): im Protokoll hinterlegtes Kapital.

- Tägliches Transaktionsvolumen: Zeigt die Nutzungsintensität.

- Token-Nutzen: Governance-, Staking- und Sicherheitenfunktionen erhöhen die Nutzung.

- Cross-Chain-Unterstützung: Protokolle auf mehreren Blockchains erreichen mehr Nutzer.

Fazit

Leistungsstarke DeFi-Protokolle revolutionieren die Interaktion der Nutzer mit dezentralen Finanzdienstleistungen und bieten Möglichkeiten für Handel, Kreditvergabe, -aufnahme und Staking ohne Zwischenhändler.

Plattformen wie Aave, Lido, EigenLayer und Morpho ziehen Millionen aktiver Nutzer an, indem sie hohe Liquidität, kettenübergreifende Zugänglichkeit und innovative Renditestrategien bieten. Der Reiz von DeFi liegt im Potenzial für passives Einkommen, der Kapitaleffizienz und dem globalen, erlaubnisfreien Zugang, wodurch es sich sowohl für Privatanleger als auch für institutionelle Investoren eignet.

Das Verständnis von TVL, Nutzeraktivität und Token-Utility ist entscheidend für die Auswahl zuverlässiger Protokolle und die Optimierung der Rendite bei gleichzeitig effektivem Risikomanagement im DeFi-Ökosystem.

Häufig gestellte Fragen

DeFi-Protokolle sind blockchain-basierte Plattformen, die Finanzdienstleistungen wie Lending, Borrowing, Trading und Staking ohne Banken ermöglichen.

Der Preis hängt von Angebot, Nachfrage, Marktkapitalisierung und Nutzeraktivität ab. Einige DeFi-Token können $1 oder mehr erreichen.

DeFi-Protokolle verdienen durch Transaktionsgebühren, Zinsmargen bei Lending, Liquiditätsprovisionen, Token-Staking und spezielle Yield-Farming-Strategien.

Der Wert eines DeFi-Tokens variiert je nach Markt, Angebot und Nachfrage, Volumen und Tokenomics der Plattform.

Ja, die IRS kann Blockchain-Transaktionen nachverfolgen, Wallets identifizieren und steuerpflichtige Gewinne von Nutzern erfassen.